Quasi un milione e mezzo di domande e più di 115 miliardi di euro di finanziamenti erogati dal 17 marzo al 9 dicembre 2020. Sono i numeri del Fondo di Garanzia che – potenziato dal DL “Cura Italia” e dal DL “Liquidità” – sta supportando le piccole e medie imprese italiane nel fronteggiare i mesi più bui della pandemia. Uno strumento che solo in provincia di Bergamo – tra le più colpite dall’emergenza sanitaria – è stato oggetto di oltre 28 mila operazioni con più 3 miliardi e 200 mila euro finanziati. Bergamo è stata, infatti, dopo Brescia e Milano, la provincia che in Lombardia ha fatto maggior uso del Fondo di Garanzia. E anche a livello nazionale, si è posizionata subito dopo i centri più grandi come Roma, Torino e Napoli. A dimostrazione di quanto il tessuto imprenditoriale locale sia stato scosso dalla crisi da Coronavirus.

Secondo i dati diffusi dall’ISTAT, infatti, l’impatto della crisi sulle imprese italiane è stato di intensità e rapidità straordinarie: solo nella fase 1 dell’emergenza sanitaria (tra il 9 marzo e il 4 maggio), il 45,0% delle imprese con 3 e più addetti (458 mila, che assorbono il 27,5% degli addetti e realizzano il 18,0% del fatturato) ha sospeso l’attività e oltre la metà delle imprese (37,8% di occupati) ha previsto una mancanza di liquidità per far fronte alle spese che si presenteranno fino alla fine del 2020. Il 38,0% (con il 27,1% di occupati) ha segnalato rischi operativi e di sostenibilità della propria attività e il 42,8% ha richiesto il sostegno per liquidità e credito (DL 18/2020 e DL 23/2020).

Un impatto fortissimo, condizionato – secondo quanto evidenziato da Commissione EU, Bankitalia e ISTAT -, da diversi fattori: uno shock dell’offerta dovuto alla perturbazione delle catene di approvvigionamento, uno shock determinato da una minore domanda da parte dei consumatori, l’effetto negativo dell’incertezza sui piani di investimento e l’impatto sulla liquidità per le imprese, sia quelle solvibili che meno solvibili. Da qui, il ruolo fondamentale delle banche e degli altri intermediari finanziari nel far fronte agli effetti a di Covid-19 per mantenere il flusso di credito all’economia.

«Il Fondo di Garanzia è stato uno strumento da sempre molto richiesto, ma con la pandemia gli accessi sono cresciuti esponenzialmente, anche grazie alle nuove modalità di erogazione e alle modifiche apportate nelle tempistiche, diventate più snelle. Il DL Liquidità inoltre ha previsto l’ammissibilità di micro, small e mid cap, ovvero imprese con un numero di dipendenti fino a 499, e, limitatamente ai finanziamenti fino a 30 mila euro, anche di persone fisiche esercenti attività di impresa, arti o professioni, broker, agenti e subagenti di assicurazione, ed enti del Terzo settore, che prima erano esclusi. Delle novità importanti specie per un territorio come quello di Bergamo, da sempre contraddistinto per uno spiccato tasso di imprenditorialità» – commenta Giorgio Berta, socio fondatore di BNC, Studio associato Berta, Nembrini, Colombini specializzato in consulenza societaria, fiscale e del lavoro che al tema ha dedicato un webinar richiedendo l’intervento degli esperti di Soluzioni Bancarie, consulenti che supportano le imprese nel rapporto con gli istituti di credito.

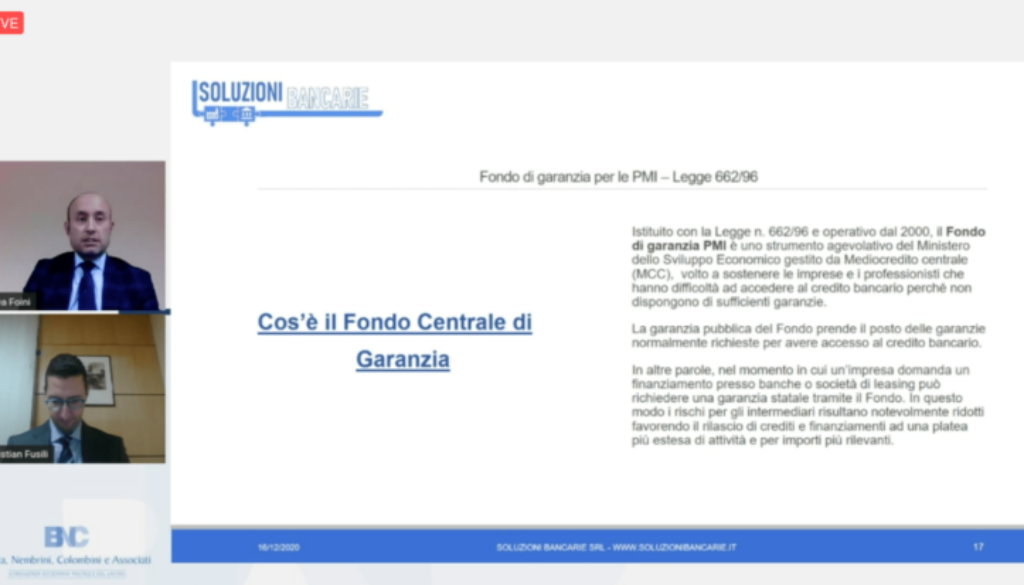

L’accesso al Fondo di Garanzia, infatti, non può avvenire in modo diretto da parte di imprese e professionisti, ma quest’ultimi devono rivolgersi a una banca per richiedere il finanziamento e, contestualmente, richiedere che sul finanziamento sia acquisita la garanzia da parte del Fondo. Sarà la banca stessa a occuparsi della conduzione della pratica di finanziamento e di ottenimento della garanzia. In alternativa, ci si può rivolgere a un Confidi che garantisce l’operazione in prima istanza e richiede la controgaranzia al Fondo. In questo contesto diventa quindi fondamentale poter contare su esperti del settore chiamati a valutare, insieme a Banche e Imprese, la miglior struttura della pratica per essere compliance con la normativa vigente e per assicurarne la sostenibilità nel medio e lungo termine, valutazione basata sulla stima dei flussi di cassa e sugli investimenti programmati.

«I decreti che si sono susseguiti negli ultimi mesi hanno più volte cambiato le regole del gioco, le modalità di applicazione dello strumento e le finalità ammesse. Per le aziende non è semplice districarsi in questo contesto. Per questo, negli ultimi mesi abbiamo capito ancora più chiaramente quanto ci sia bisogno di un ponte tra banca e imprese, non in ottica di “mediazione creditizia” ma di affiancamento costante nelle scelte di natura finanziaria, a tutela di Banche e Imprese. Il Fondo di Garanzia, così come è oggi, è uno strumento utile e interessante, ma permane la questione della complessità che rischia di bloccare quelle realtà che non hanno una competenza finanziaria specifica. Una condizione molto diffusa tra le imprese italiane, sulla quale dovremo riflettere seriamente in futuro» – commentano Andrea Foini e Cristian Fusili, amministratori di Soluzioni Bancarie.

Il Temporary Framework è stato infatti esteso e integrato più volte negli ultimi mesi dalla Commissione Europea, con l’obiettivo di consentire alle singole economie nazionali di sostenere il tessuto imprenditoriale anche in deroga alla disciplina ordinaria sugli aiuti di Stato. La vera scommessa, ora, è capire quali scenari si prospettano in futuro e come le imprese potranno riposizionarsi, alla luce di una situazione sempre più deteriorata. Il Fondo Monetario Internazionale ha infatti stimato una riduzione del PIL, a livello globale per il 2020, del – 4,4%, con una ripresa, nel 2021, del +5,2%. E per quanto attiene al nostro Paese, le stime FMI indicano un calo del prodotto interno lordo del –10,6% nel 2020, con una parziale ripresa nel 2021 (+5,2%). La recessione più severa, assieme a quella della Spagna, prospettata dal Fondo di Garanzia per i principali Stati membri dell’UE.