Le PMI italiane continuano a investire e progettano il futuro. Nell’ultimo trimestre si prevede il doppio delle quotazioni dei primi novi mesi

Milano, 18 novembre 2020 – BDO Italia, tra le principali organizzazioni di consulenza e revisione aziendale, ha pubblicato i dati relativi a uno studio sulle IPO nel segmento AIM della Borsa Italiana nei primi nove mesi del 2020.

La pandemia ha generato incertezza, impattando negativamente sulle operazioni in Borsa: al 30 settembre 2020 sono state 7 le IPO su AIM Italia, contro le 23 dello stesso periodo del 2019, che vanno ad aggiungersi alle altre 121 società già quotate per una capitalizzazione di mercato pari a €5.6 miliardi, in ribasso rispetto all’anno precedente (€6.6 miliardi).

Le previsioni sono però positive, prospettando un dicembre molto caldo. Per l’ultimo trimestre, infatti, BDO prevede che il numero delle quotazioni raddoppi rispetto ai nove mesi precedenti. Sono diverse le aziende pronte a sfruttare l’ultima finestra temporale dell’anno, concretizzando i progetti di crescita grazie a nuovi capitali e accesso al sistema finanziario europeo, caratterizzato da investitori qualificati che garantiscono credibilità, trasparenza e visibilità.

Sebbene i numeri siano inferiori rispetto a quelli del 2019, il segmento AIM si è dimostrato più resiliente rispetto agli altri listini: la volatilità di AIM negli ultimi 12 mesi, infatti, è pari al 16%, significativamente inferiore rispetto a quella del segmento STAR, pari al 26%. Si conferma, inoltre, il trend che vede AIM presentare più IPO rispetto a MTA (7 vs 1 nell’anno corrente).

“Lo scenario attuale è la “nuova normalità”, con cui le imprese medio-piccole che caratterizzano il tessuto economico del nostro Paese, hanno imparato per prime a fare i conti. La quotazione su AIM rappresenta, infatti, un’occasione per rafforzarsi e prepararsi oggi alla ripresa attesa nei prossimi mesi, aiutando i progetti di internazionalizzazione, espansione ed evoluzione tecnologica delle PMI”, ha dichiarato Manuel Coppola, Partner Audit & Assurance di BDO Italia. “Inoltre, un fattore sicuramente incentivante è il poter beneficiare del credito d’imposta pari al 50% sulle spese di consulenza per il processo di IPO, come previsto dalla Legge di Bilancio 2018 per il triennio 2018-2020, e che ancora non è stato rinnovato dal Governo”.

Lo studio ha, inoltre, confermato che quello tecnologico rappresenta, anche in uno scenario complicato e in costante evoluzione, un settore che gode di nuovi stimoli e opportunità.

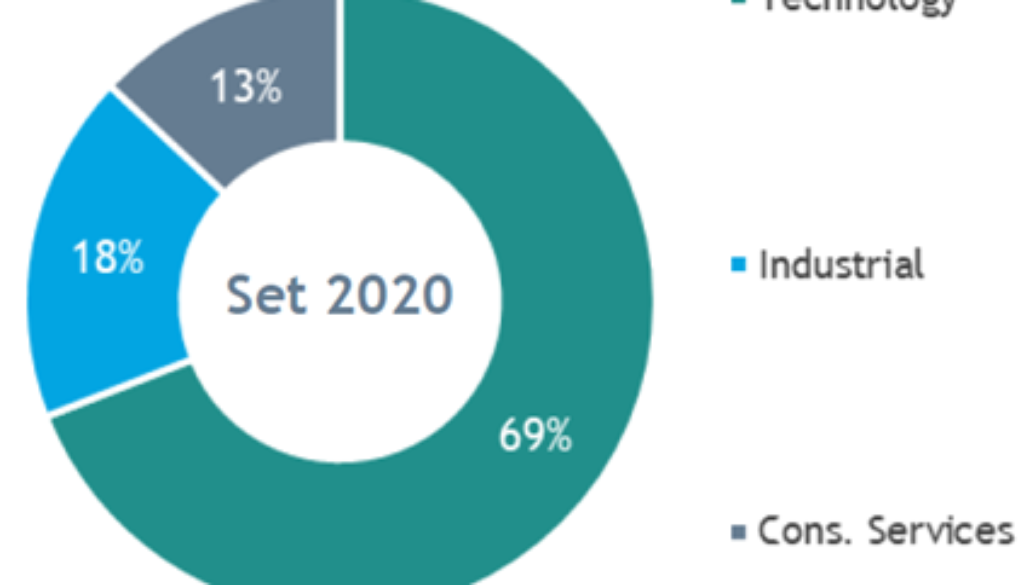

Con 4 IPO su 7 (pari al 69% del totale), infatti, il settore “Technology” è risultato quello con maggior concentrazione confermando il primato del 2019, seguono “Industrial” (18%) e “Consumer services” (13%).

Considerando tutte le società quotate su AIM, invece, il settore “Industrial” rappresenta circa il 33% della capitalizzazione totale di mercato, a seguire il settore “Technology” con circa il 18% e il settore “Consumer Goods” con circa il 12% della capitalizzazione totale di mercato.

La ripartizione tra settori risulta molto eterogenea, confermando la validità dell’AIM come strumento per lo sviluppo delle aziende operanti in tutti i settori produttivi.